新乳业打折出售一只酸奶牛背后

天天消费讯,不到三年时间,“新希望系”乳企“新乳业”便剥离了“一只酸奶牛”,折价抽身现制酸奶领域。

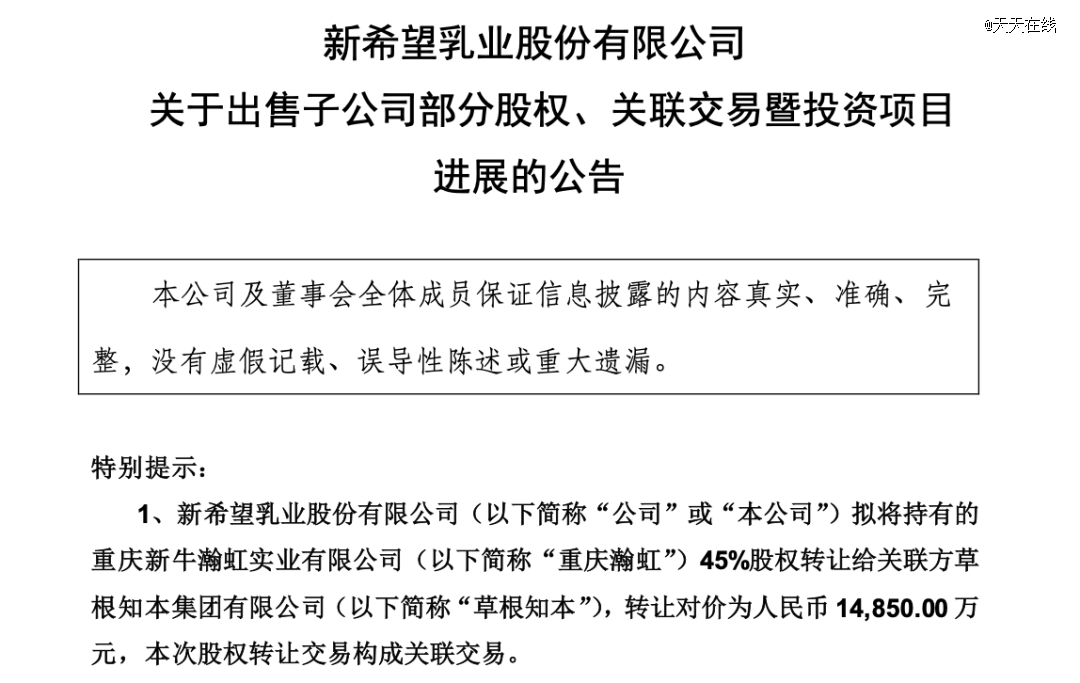

近日,新希望旗下公司新乳业发布公告,拟将持有的重庆新牛瀚虹实业有限公司45%股权转让给关联方草根知本集团有限公司,转让对价为人民币为1.485亿元,交易完成后,重庆瀚虹将成为公司关联方,新乳业仍将持有重庆瀚虹15%股权,但后者业绩将不再纳入合并报表。

重庆瀚虹为“一只酸奶牛”品牌的主要运营方,主营业务为茶饮等现制饮品的连锁门店经营业务。2021年,新乳业以2.31亿元收购了重庆瀚虹60%的股权,取得了“一只酸奶牛”品牌相关的资产以及业务资源。

算下来,不到三年时间,新乳业便放弃了“一只酸奶牛”。对此,新乳业在公告中表示,是鉴于客观经营环境的较大变化以及现制茶饮市场的发展趋势,为坚定执行公司以“鲜”为核心主题的五年战略规划,尤其是对低温鲜奶和低温特色酸奶的经营聚焦,维护公司全体股东利益。

其关联方草根知本为新乳业实控人刘永好创立的产业投资风投基金,成立于2015年7月,现已成为一家主要以冷链物流、调味品及餐饮、营养保健品、休闲食品和宠物食品等为主,聚焦于大众消费者生活息息相关的以快消品领域投资为主的新消费集团化企业。

01 热衷并购来扩大商业版图

与蒙牛、伊利、光明、三元等乳企不同的是,新乳业作为一家立足西南地区的区域乳企,以低温产品为主,并且热衷于并购来扩大商业版图,从而跻身于行业前列。

自2002年开始,新乳业先后并购了10余家区域乳企,包括四川华西、昆明雪兰、杭州双峰、河北天香等;2020年进一步收购宁夏头部乳企寰美乳业,至此完成了由西南向华东、华北、华中、西北地区的扩展,这也是新乳业在全国经销商数量前五大地区。

在2021年,正是低温奶火热的年头,多家乳企都在抢占低温奶市场,新乳业当时也热衷于扩张和并购。

当时,“一只酸奶牛”可以说是网红品牌,踏上了现制酸奶的风口,品牌门店数量在2021年就超过了1000家。另从财报上来看,2019年其营业收入约2.4亿元,2020年合并营收2.2亿元。

在2021年,新乳业用2.31亿元收购了重庆瀚虹60%的股权,当时被市场一致看好,弥补了新乳业公司的酸奶产品线,并且当时双方签订的股权收购协议中显示,未来三年,“一只酸奶牛”净利润分别不得低于3850万元、4235万元、4658万元,这在当时给新乳业的业绩兜底和增长都提供了更大想象空间。

不过三年之期还未到,“一只酸奶牛”的业绩却陷入了接连亏损的境地。据新乳业披露,2022年及2023年前三季度,重庆瀚虹连续录得亏损。其中2022年和2023年前三季度分别实现营业收入2.09亿元和2.35亿元;净亏损分别为991.78万元和416.29万元。

新乳业在公告中表示,在2021年收购交易中,重庆瀚虹的整体估值为3.85亿元。本次交易所涉重庆瀚虹整体估值较前次交易所涉整体估值减少5500万元,整体估值降低了14.29%。本次标的股权的交易对价相较前次交易同比例股权交易对价减少2475.00万元。

对此,新乳业表示,前述估值和交易对价的差异主要受客观经营环境发生较大变化、茶饮市场加剧竞争影响,重庆瀚虹估值存在一定程度下调所致。

在2021年收购交易刚完成的首次董事会上,新乳业提出“未来三年门店拓展至3000家,挑战目标5000家,全面打造和提升品牌站位”的发展目标。然而在公告中显示,其门店数量为“超过1000家”,这与“3000家门店”的目标确实有较大距离,也没有出现明显的增长。

根据新乳业管理层今年5月在投资者大会释放的信息,公司扩张策略或将发生转变。

新乳业董事长席刚表示,新希望乳业过去是靠并购一点点发展起来的,并购是驱动公司增长的主要动力。未来五年,我们要做一些调整和转变,坚持内生增长为主,并购为辅,努力将负债率降低10个百分点。

02 “新希望系”身陷资金困局

新乳业作为“新希望系”的一员,是靠并购一点点发展起来的,而其持续“买买买”行为也逐渐暴露出了后遗症,其资产负债率远高于行业其他公司。近三年来,伊利、蒙牛、光明等乳企的资产负债率均未超过60%,而新乳业在2020年到2022年,资产负债率分别为66.65%、69.81%、71.91%,呈逐年递增趋势。

事实上不止是新乳业,新希望集团的多领域业务都面临着挑战。

今年11月,“新希望系”旗下的另外一家上市公司兴源环境也公告表示,公司从新希望投资集团取得的借款14.51亿元全部展期至2024年5月31日。

而申请大额借款展期的背后,是兴源环境业绩的持续亏损。近三年来,兴源环境净利润始终为负,财报数据显示,自2020年到2022年,兴源环境净利润分别为-5.29亿元、-0.36亿元和-5.52亿元。今年前三季度,兴源环境继续亏损,净利润为-3.31亿元。同时,公司资产负债率高达87.90%。

此外,综合媒体报道,“新希望系”控股的飞马国际和新希望服务也承受着高于同行平均水平的财务压力。

截至2023年三季度末,飞马国际应付账款较上年末增加51.44%,占公司总资产比重上升3.79个百分点;长期应付款合计较上年末增加60.42%,占公司总资产比重上升1.69个百分点;一年内到期的非流动负债较上年末增加3.56%。公司2023年三季度末资产负债率为79.44%,相比上年末上升0.86个百分点。

截至2023年上半年末,新希望地产资产总额为1267.42亿元,有息负债总额183.35亿元。公司剔除预收后的资产负债率55.48%、净负债率22.24%、现金短债比1.37。期内,新希望地产货币资金为96.59亿元,较2022年底增加17.74%,将于一年内到期的债务为68.51亿元。

03 新希望再度定增73.5亿

随着猪价进入下跌周期,养猪企业的日子并不好过。而新希望作为龙头猪企,自2021年到2023年前三季度,业绩就出现持续亏损,2021年净亏损达95.91亿元,2022年净亏损为14.61亿元、2023年前三季度净亏损为38.58亿元,近三年合计亏损149.1亿元。

营收方面,新希望近三年也无明显增长,且增长幅度在持续缩小。2021年营收为1263亿元,同比增长14.97%;2022年营收为1415亿元,同比增长12.07%;2023年前三季度营收为1067亿元,同比增长6.3%。

并且,新希望负债更是在逐年攀升,当前的总负债已逼近千亿规模,2020年末、2021年末、2022年末和2023年9月末,公司总负债分别为580.73亿元、862.55亿元、929.64亿元和969.67亿元。

截至2023年9月30日,公司短期借款为164.56亿元,流动负债为577.61亿元,短期偿债压力较大。

11月30日,新希望披露公告表示,计划向不超过35名特定对象发行A股股票,数量不超过13.64亿股,募集资金总额不超过73.5亿元。

对于募资的用途,新希望在公告中表示,36.45亿元将用于猪场转向数智化,15亿元将用于收购控股子公司,剩下的22.04亿将用于偿还银行债务。

新希望表示,随着本次募集资金的到位,可以一定程度上增强公司的短期偿债能力,降低公司的流动性风险。

对于本次的定增,资本市场上,投资者也在“用脚投票”。12月1日,新希望股价跳空低开,盘中跌幅一度超过9.5%,当日收跌8.8%。截止12月8日收盘,新希望总市值为428亿元。

值得一提的是,2022年8月,新希望有一笔总额约45亿元的定增通过了证监会核准,但公司却迟迟未采取下一步动作,直到今年2月份才发布了延期公告,将发行这笔定增的时间延长至了2024年2月份。

据了解,定增只有一个发行对象就是*大股东南方希望实业有限公司,而这45亿元也将全部用于偿还银行债务。

除了定增募资外,新希望还通过出售资产等方式来为公司“回血”。

2022年开始,新希望不断退租租赁场,全年退租178个租赁场;2023年的计划退租51个租赁场,目前已经退了41个。此外,自2022年底至今,新希望已将川渝地区18个猪场项目转让给了当地国资,回笼资金20多亿元。

此外,2023年11月7日新希望六和股份有限公司经审议,通过了《关于使用部分闲置募集资金临时补充流动资金的议案》,同意公司使用不超过人民币4.3亿元闲置募集资金临时补充流动资金。

将亏损的“一只酸奶牛”剥离后,新乳业也失去了现制茶饮产品布局,至于新乳业如何完成“五年计划”定下的目标,天天消费将持续关注。