基民为啥“不赚钱”?要怎么把业绩“装进口袋里”?

众所周知,国内公募基金的长期收益率良好,主动管理基金中长期创造了显著的超额收益,充分显示了其作为机构投资者的专业投资管理能力。但是,与公募基金出色的长期投资业绩相比,投资者体验不佳,获得感不强,存在“基金赚钱、基民不赚钱”的行业痛点。把优秀基金的业绩装进口袋并不容易,基民不赚钱的问题到底出在哪里?我们在本文中将用一系列数据来解析这一现象背后的原因,以及投资管理机构、财富管理机构、第三方评价机构如何发挥各自的优势,以投资者利益为优先,共建协同发展的良好生态。

01基金赚钱指的是基金的长期收益率相对可观。

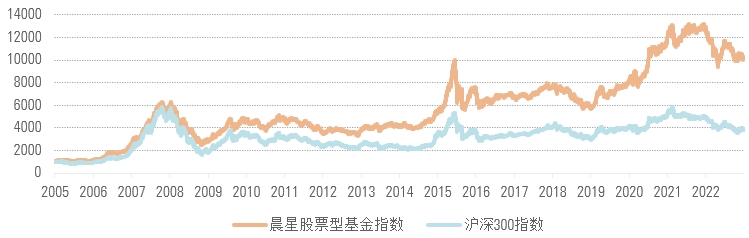

2005年-2022年期间,晨星股票型基金指数年化涨跌幅为13.09%,而同期沪深300指数年化涨跌幅为7.81%,公募偏股型基金整体获得5.28%的年化超额收益。长期来看,国内公募偏股基金整体超额收益较为显著,充分彰显了其作为机构投资者的专业投资管理能力。

图表1:2005-2022年晨星股票型基金指数与沪深300指数对比

投资者不赚钱指的是投资者获得的实际收益并不理想,这里隐含的比较包括和基金市场整体的收益率水平比较,也包括和单只基金的投资回报率比较。投资者获得收益不容易直接统计和观察,但我们仍然可以用基金年报中披露的一个数据点“加权平均净值利润率”来近似代替投资者收益,作为一个参考。加权平均净值利润率指某一时间周期内平均每一块钱赚取的净利润情况,用以衡量期间基金的盈利能力,也间接替代投资者收益率。2012年至2022年期间,国内偏股型基金中每年均有超过半数基金的投资者收益落后于基金收益,平均占比为75%,意味着平均有四分之三的偏股型基金投资者收益不及基金收益。因此,与公募基金出色的长期业绩相比,基金投资者的收益则显得并不十分理想。如何实现基金收益向投资者收益的更好转化,这个逻辑已经成为行业的共识。解决这个问题在实践中会遇到一些难题,但我们还是想试图寻找投资者、基金公司以及财富管理机构可以继续改善的环节和空间。

图表2:偏股型基金中加权平均净值利润率落后基金净值增长率的基金数量占比

02应当根据过往业绩来挑选基金吗?

为何投资者回报不理想?首先,普通投资者容易陷入“单纯基于历史业绩挑选基金”的误区而常常遭遇业绩反转。背后的原因是国内公募基金产品数量众多,产品挑选难度日益加大,而投资者普遍缺乏专业的知识和能力,倾向于简单通过历史业绩来选基金。

以积极配置-大盘成长基金为例,我们在2017年年末选出当年度业绩排名前十的基金,观察持有1年、2年、3年和5年后的业绩表现,从表中可以看出,持有1年后有半数基金业绩表现一落千丈,仅两只基金维持在前10%,甚至有两只基金业绩垫底;持有2年后,有4只基金落后于同类平均;持有3年后,仍然有4只基金落后同类平均;持有5年后,有半数基金排在同类后1/2,其中甚至有两只基金排在后10%,成为了堕落天使!

图表3:积极配置-大盘成长基金长期持有业绩表现

如果将研究对象扩宽至整个偏股型基金,我们也可以得出相似的结论。例如,从2011年开始每年挑选出年度收益率排名同类前10%的偏股基金,观察持有1年、2年、3年和5年后的业绩排名变化,平均有43%-50%的偏股基金排名从前10%降至同类后1/2,仅有12%-14%的偏股基金能够维持在前10%。由此可见,对于普通投资者而言,单纯基于业绩排名筛选基金很可能挑选到长期业绩表现不佳的基金。

03“追随赢家策略”缘何无效?

历史业绩出色的基金,在买入之后遭遇业绩变脸,这是基金投资者频繁遭遇的问题,而这种状况之所以出现,本质原因是我们买的是未来,但能够看到的是过去。在过去和未来之间,尽管有可以继承的相似地方,但也受到很多其它变量所影响,而这些外部变量某些时候具备更强的作用力,典型的如“风格切换”。例如2012、2014年市场表现为大盘风格,2013和2015年又切换为中小盘成长风格,2016-2018年市场偏大盘价值,2019-2021年又切换至成长风格,2022年则价值风格更抗跌。整体来看,A股市场的投资风格轮动特征明显。行业变化和轮动特征也同样明显,20年前,基金经理要理解周期股,研究明白“五朵金花”;十年前,基金经理要理解TMT,研究明白“互联网+”;五年前,基金经理要懂食品医药,研究明白“消费升级”;现在,基金经理要懂半导体和新能源,研究明白“专精特新”。而基金经理在管理基金的过程中会逐渐形成自己的“能力圈”,他们会相对专注于把握自己最擅长领域内的投资机会,以提高决策的质量。也就是说,任何的方法都有其局限性,一个投资方法不可能适应所有的市场风格,投资策略在逆风环境下将面临失效。而基金经理又不太可能放弃自己的理念和专长,一味去迎合市场上的板块轮动,并且板块轮动何时出现反转更是无人知晓。

图表4:A股市场综合指数以及风格指数历史年度收益率统计

第二,由于认知偏差或外部诱因,导致投资者非理性的投资行为,如跟风操作、赎旧买新和过度交易等,从而造成收益率损耗,导致基金收益未能成功转换成投资者实际回报。图表5所展示的是国内某只主题基金的累计收益曲线与基金净申赎份额的关系,从中可以发现,在基金收益的低点时投资者的资金净流入非常少,甚至有资金净流出,而在收益高点时则有大量的资金流入,这种追涨杀跌的行为导致投资者整体的实际回报不尽如人意。

图表5:XXX基金累计收益曲线与基金净申赎份额

04买方投顾模式助力提升投资者体验

从基金公司角度看,作为基金产品的提供商,基金公司产品发行的时点和节奏影响投资者体验。如果将驱动公募基金规模扩张的因素分解为新发募集规模、持续营销规模和净值增长规模三部分,可以发现,2005年至2022年期间,驱动公募基金规模扩张的最主要因素是新发募集规模,占比约为70%,净值增长规模和持续营销各约占18%和12%。因此,新发基金成为了基金公司壮大规模的重要途径, “重首发、轻持营”现象凸显。在容易募集规模的市场火热期,基金公司集中大量发行新基金现象尤为明显。如图表6所示,我们将上证指数走势和公募权益型基金发行数量进行对比,从中可以发现在市场处于高点时,公募基金新发基金的数量也处于高峰,如2015年5、6月份及2021年。

图表6:上证指数走势与权益型基金发行数量

作为连接基金公司和基金投资者的“桥梁”——基金销售机构不仅对公募基金的快速发展发挥着重要作用,也在很大程度上影响投资者体验和获得感。

早期,商业银行、券商等传统的金融机构凭借线下渠道优势,成为基金代销的绝对主力;后来,随着以“余额宝”为主要代表的互联网货币基金逐渐兴起,以天天基金为代表的第三方代销机构凭借互联网优势异军突起,同时也助推公募基金的快速发展。然而,无论是早期的传统代销,还是随后兴起的互联网代销,都没有从根本上改变销售机构的盈利模式,即作为“卖方代理”,销售机构与基金公司的利益绑定,导致其更倾向于站在基金公司的角度考虑问题,容易忽视投资者利益,从而出现如引导投资者频繁交易、推销高佣金产品、“重首发,轻持营”等现象。

卖方代理模式如果得不到纠正,基金赚钱、基民不赚钱的现象就会继续下去。如何解决这个问题,这正是2019年证监会推出基金投顾试点的初衷。在传统的佣金模式下,尝试创建一种新的模式和生态,将基金公司、基金投资顾问和个人投资者利益更好地绑定,让投资者的财富更稳定的增长,同时也促进基金行业的稳定发展。因此,在买方代理的模式下,投资者的利益则从末位显著上升至首位,做到真正符合行业发展的规律——即投资者赢了,行业才能赢。

)